こんにちは、ヤス@ロコ父さんです。

2020年春に57歳で早期退職した時、最も納得行かなかったのが

「転職した人にとっては退職金への税制が不利であること」

でした。

具体的には、

「退職所得控除(非課税の扱いになる金額)が、終身雇用制度を大前提とした税制であること」

でした。

私からすると「現行の退職金への税制は時代遅れも甚だしい昭和の制度」に映っており、

「団塊の世代(昭和20年代生まれの終身雇用を謳歌した世代)が定年退職した後の2010年過ぎには、さっさと退職金の税制を改正すべきだった」

と思ってきました。

ようやくその事実に国の役人や政治家が気付いたのか?

2022年10月18日に開催された政府の税制調査会の総会で、

退職金への課税の際に所得控除を受けられる「退職所得控除」について、

「これまでは勤続年数が長ければ長いほど実質的な税率が低くなった制度」を

「転職が普通になった時代に即する形で、勤続年数を問わずに一律の税率にすべき」

という意見が出されました。

これに対しSNSなどでは「退職金への課税強化につながる」といった非難の声が上がっていたようですが、一般的なサラリーマンを対象に考えればこれは勘違いです。

例えば、給与の所得税については「納税期間が長ければ長いほど税率が少しづつ低くなってお得感が出るような税制」になってはいません。所得の大小により税率が変わる累進課税が基本的な考え方であり、納税期間の長い短いは税率に関係がありません。

ところが、退職金にかかる税金(退職所得税)については

「勤続年数が長いという理由だけで税率が優遇される」

という現実に早期退職して初めて気付かされました。

しかも、この税制で一番の恩恵に預かる国家公務員たちは、

転職することが当たり前となった2010年以降の10年以上ものあいだ、

この不公平な税制に見て見ぬ振りをし続けてきたのです。

では、27歳と35歳で2回の転職を経験した私が、57歳になって

勤続22年で早期退職した際に実際に経験した「不公平な退職金への課税の実態」をご紹介したいと思います。

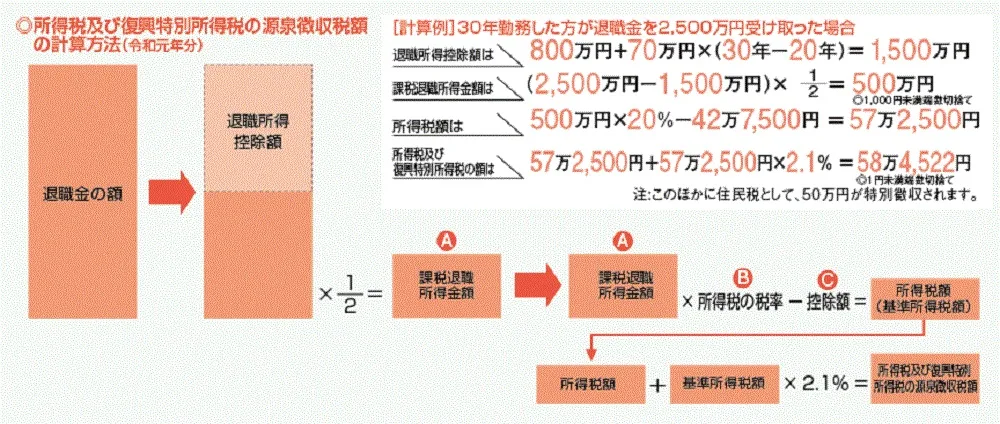

退職金にかかる税制・税率の「おさらい」

退職金(ここでは退職一時金が対象)に課せられる所得税(退職所得税)は、

通常の給与や賞与に課せられる税率とは異なります。

高額な一括所得でも徴収額が少なくなるように優遇されています。

具体的な退職金への課税については、

国税庁のホームページ:

で確認することができます。

やや面倒な計算式ですが、ポイントは

・勤続年数が長いと退職所得控除(非課税部分)が大きくなる

ことです。

[引用元:国税庁のHP]

給与所得(賞与も含めて)に対しては、皆さんよくご存じの通り

「所得金額に応じて税率が変わる」

仕組みとなっています。

つまり、高額所得者に対しては所得税率が高く、低所得者に対しては所得税率が低いのです。

いわゆる「累進課税」ってやつで、たくさんお金を得た人には税金も多く負担して頂くってことです。(私も大量に所得税を納めてきました)

ところが、退職所得の税制はこれと逆行していて、退職金が少ない人の方が税率が高くなっているケースがあるのです。

私の場合の過去3回の退職金とその課税

私は27歳と35歳のときに転職しており、都合3回ほど退職金を頂いています。

転職している事により退職金トータルでは大幅に損をしています。

■ 27歳で1社目を退職したとき

4年間の勤続年数で給与水準が電気労連の最低水準でしたので退職金は月給の1ヶ月分くらいでした。(雀の涙)

■ 35歳で2社目を退職したとき

勤続年数は8年間で社員への処遇は良い会社でしたので退職金は月給の5ヶ月分くらい貰えました。(ラッキー)

■ 57歳で3社目を退職したとき

昭和40年前後に生まれた世代が大量にいた某大手企業でしたが、所属事業部が2010年を過ぎたあたりから経営不振となり「リストラ」が始まって、大量採用世代の私にも肩叩きがきてしまいました。

急な早期退職募集で実質的には肩叩きだったので、会社に対しては不信感を持ちましたが、特別加算分があったお陰で金銭的には納得できました。

ところが、

退職した翌月に郵送されてきた「退職所得の明細」を見たとたんに「あれっ?」と思いました。

具体的には「控除された税金の額」です。

税率で換算すると2%強だと思っていた退職所得税が、

実際には4%くらい引かれていたのです。

そこで私は退職金にかかる税制・税率を調べ始めました。

勤続年数が短いと退職所得税を多く徴収される

よくよく調べてみると、現行の退職金への税制は

「転職経験者にとってはかなり不利な税制」

であることが判明しました。

「転職していない人」と「転職を何回か経験した人(私のこと)」

を例にあげて比較してみます。

■ 例1:勤続30年の人が退職金を2,500万円受け取った場合

退職所得控除額:800万円 + 70万円 x (30年 - 20年) = 1,500万円

課税退職所得金額:( 2,500万円 - 1,500万円 ) ÷ 2 = 500万円

所得税額:500万円 x 0.2 (税率) - 42万7500円 = 57万2500円

復興特別所得税額:57万2500円 x 0.021 = 1万2022円

合計の税額:58万4522円 ( 退職金の 2.3% )

■ 例2:勤続20年の人が退職金を2,000万円受け取った場合

退職所得控除額:800万円 + 70万円 x (20年 - 20年) = 800万円

課税退職所得金額:( 2,000万円 - 800万円 ) ÷ 2 = 600万円

所得税額:600万円 x 0.2 (税率) - 42万7500円 = 77万2500円

復興特別所得税額:77万2500円 x 0.021 = 1万6222円

合計の税額:78万8722円 ( 退職金の 3.9% )

いかがでしょうか?

勤続30年の人が退職金を2,500万円受け取った場合の退職所得税: 約 58 万円

勤続20年の人が退職金を2,000万円受け取った場合の退職所得税: 約 79 万円

???

なぜ、勤続年数の少ない方の人が

そもそも勤続年数が少ないため退職金も少ないのに

20万円以上も多く税金を徴収されるのでしょうか?

全くもって理解不能で、不公平感きわまりない税制だと思いました。

不公平な退職金への税制は速やかに是正すべき

「少ない退職金をもらった人が、多く税金を取られる」

という税制の理不尽さには憤りを感じずにはいられませんでした。

こんな税制は私にとっては

「定年まで確実に安泰でいられる公務員に都合の良い税制」

にしか見えません。

日本の長期停滞が問題視されるようになった2010年あたりから

「日本は雇用の流動性が低い」

「生産性の高い労働者が成長産業に移動しやすいようにするべき」

「雇用の流動性を高めることが経済全体の生産性を高めることにつながる」

なんてことが

国の役人や政治家たちから盛んに言われてきましたが、

「退職金への税制に関しては10年経っても終身雇用が大前提のまま」

であり、

「政策が全くもってチグハグ」

です。

世の中の変化から10年は遅れている中央省庁の役人さん達に

「時代の変化に即した公平な制度へとタイムリーに変えて行く」

ことを期待するのは無駄だとしても、政治家もマスコミも

「この差別的な税制について2022年に至るまで問題視してくれなかった」所に

日本の長期停滞・国際競争力の低下の縮図を見た気がしました。

今後、志のある政治家の働きにより

「現行の終身雇用制度を大前提にした不公平な退職金への税制」が

早期に見直しされることを祈ります。

関連記事:

退職金にかかる税金 (退職所得税) ~ 転職経験者の実質税率を下げるべき