こんにちは、ヤス@ロコ父さんです。

57歳で早期退職した時に最も納得行かなかったのが

「転職した人にとっては退職金への税制が不利であること」でした。

今回は「どのような税制にするべきか?」を考えてみました。

終身雇用を前提とした現行の退職所得への課税

現行の退職金に対する税制は、

- 勤続年数が長ければ長いほど非課税となる部分(退職所得控除)が比例して大きくなる

- つまり終身雇用を大前提とした税制である(勤続35年が当たり前)

- 時代遅れも甚だしい昭和の制度

- 転職と言うチャレンジをしたサラリーマンが退職金への課税ではバカを見る

- クビにならない公務員に都合のいい制度

です。

この実態に対して有識者が指摘してくれたお陰で、2022年10月に開催された政府の税制調査会総会において、

退職金への課税の際に所得控除を受けられる「退職所得控除」について、

「これまでは勤続年数が長ければ長いほど実質的な税率が低くなった制度」を

「転職が普通になった時代に即する形で、勤続年数を問わずに一律の税率にすべき」

という意見が出されました。

「ようやく」という感じですが、こんな税金には無関係の国会議員、および終身雇用が前提の国家公務員たちは

「この税制を改正するのには後ろ向きだった」

と思われても仕方ないと思います。

例えば、給与の所得税については「納税期間が長ければ長いほど税率が少しづつ低くなってお得感が出るような税制」になってはいません。

これは当たり前のことです。

つまり「所得の大小により税率が変わる累進課税」が基本的な考え方であり、

「納税期間が長いか?短いか?は税率に関係がない」という制度になっています。

ところが、退職金にかかる税金(退職所得税)については

「勤続年数が長いというだけで税率が優遇される」

という現実に、自分が早期退職したときに初めて気付かされました。

退職金にかかる税制・税率の「おさらい」

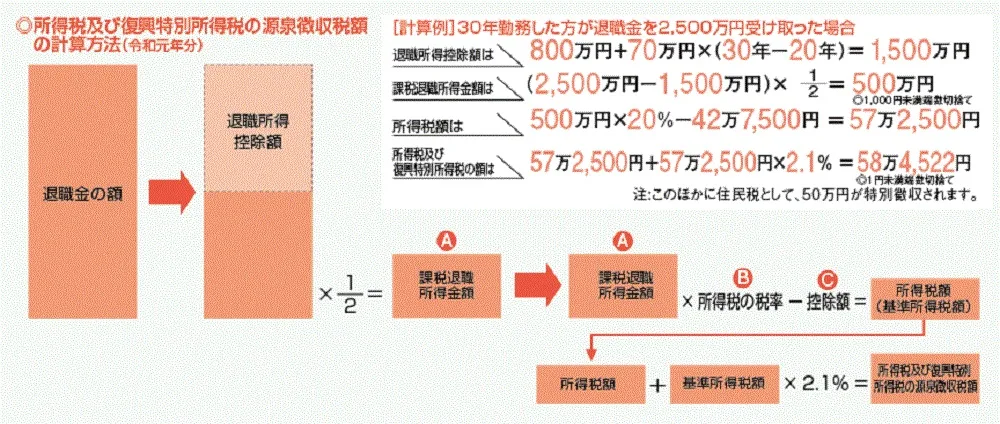

退職金(ここでは退職一時金が対象)に課せられる所得税(退職所得税)は、

通常の給与や賞与に課せられる税率とは異なります。

高額な一括所得でも徴収額が少なくなるように優遇されています。

具体的な退職金への課税については、

国税庁のホームページ:

で確認することができます。

やや面倒な計算式ですが、ポイントは

「勤続年数が長いと退職所得控除(非課税部分)が大きくなる」

ことです。

給与所得(賞与も含めて)に対しては、皆さんよくご存じの通り「所得金額に応じて税率が変わる」税制となっています。

つまり、

- 高額所得者に対しては所得税率が高く

- 低所得者に対しては所得税率が低く

いわゆる「累進課税」ってやつで、

- 沢山お金を得た人には税金も多く負担して頂く

ってことです。

ところが、

- 退職所得の税制はこれとは逆に、退職金が少ない人の方が税率が高くなる

ケースがあるのです。

勤続年数が20年と30年で比較してみる

私が57歳で早期退職した時に得た退職金からは(実質的な税率で)4%近くの税金が引かれていました。

想定では3%弱だろうと思っていただけにショックでした。

よくよく調べてみると、現行の退職金に対する税制は

「転職経験者にとってはかなり不利な税制」であることが判明しました。

「転職していない人」と「転職を経験した人」(私のこと)を例にあげて比較してみます。

■ 例1:勤続30年の人が退職金を2,500万円受け取った場合

退職所得控除額:800万円 + 70万円 x (30年 - 20年) = 1,500万円

課税退職所得金額:( 2,500万円 - 1,500万円 ) ÷ 2 = 500万円

所得税額:500万円 x 0.2 (税率) - 42万7500円 = 57万2500円

復興特別所得税額:57万2500円 x 0.021 = 1万2022円

合計の税額:58万4522円 ( 退職金の2.3% )

■ 例2:勤続20年の人が退職金を2,000万円受け取った場合

退職所得控除額:800万円 + 70万円 x (20年 - 20年) = 800万円

課税退職所得金額:( 2,000万円 - 800万円 ) ÷ 2 = 600万円

所得税額:600万円 x 0.2 (税率) - 42万7500円 = 77万2500円

復興特別所得税額:77万2500円 x 0.021 = 1万6222円

合計の税額:78万8722円 ( 退職金の3.9% )

いかがでしょうか?

なぜ、勤続年数が20年の人がそもそもの退職金が少ないのにも関わらず、

なぜ20万円以上も多く税金を取られるのでしょうか?

全くもって理解不能で不公平感きわまりない税制です。

公平な退職金への税制はどうあるべきか?

「勤続年数が短いゆえに少ない退職金をもらった人が多く税金を取られる」

という税制の理不尽さには憤りを感じずにはいられませんでした。

では、この不公平な退職金への税制をどう是正すべきなのか?

自分の考えは以下の通りです。

退職所得控除:勤続年数に関係なく、一律 1,000万円 とする

課税退職所得:控除額を引いた退職所得とする

退職所得の税率:3.5% とする

復興特別所得税額:0.5% とする

この前提で退職所得税を先ほどの例に適用して税額を計算してみます。

■ 例1:勤続30年の人が退職金を2,500万円受け取った場合

退職所得控除額:1,000万円

課税退職所得額:2,500万円 - 1,000万円 = 1,500万円

所得税額:1,500万円 x 0.035 = 52.5万円

復興特別所得税額:1,500万円 x 0.005 = 7.5万円

合計の税額:60万円 ( 退職金の2.4% )

■ 例2:勤続20年の人が退職金を2,000万円受け取った場合

退職所得控除額:1,000万円

課税退職所得額:2,000万円 - 1,000万円 = 1,000万円

所得税額:1,000万円 x 0.035 = 35万円

復興特別所得税額:1,000万円 x 0.005 = 5万円

合計の税額:40万円 ( 退職金の2.0% )

いかがでしょうか?

自分としては、これが本来あるべき「公平な退職金に対する税制」だと思います。

- 退職金が1,000万円に満たない ⇒ 非課税(or 復興税だけ負担して頂く)

- 退職金が2,000万円くらい ⇒ 40万円

- 退職金が3,000万円くらい ⇒ 80万円

まあ、税額の絶対値が若干少ない気もしますが、そこは0.1~0.2%くらい微調整すれば良い話であり、

制度的に見れば「現行の税制よりはかなりマシ」かと思っています。

そもそもエンジニアの私がこんなこと言っていること自体、「この国が病んでいる証(あかし)」とも思っています。

今後、早期に見直しされることを願うばかりです。

関連記事:

退職金にかかる税金は転職経験者には不利 ~ 早期退職で実体験した不公平感